ADAPT - Scuola di alta formazione sulle relazioni industriali e di lavoro Per iscriverti al Bollettino ADAPT clicca qui Per entrare nella Scuola di ADAPT e nel progetto Fabbrica dei talenti scrivi a: selezione@adapt.it

Bollettino ADAPT 18 marzo 2019, n. 11

Il welfare aziendale, inteso come insieme di misure finalizzate a migliorare, arricchire e completare il rapporto tra un lavoratore e un datore di lavoro, è uno strumento fondamentale in un qualsiasi rapporto di natura lavorativa. I modi in cui questo rapporto può essere arricchito sono vari e numerosi; il nostro obiettivo in questo primo contributo è concentrarci sulle pensioni integrative, a nostro avviso il più importante tra tutti gli strumenti a disposizioni dei datori di lavoro e dipendenti. Non è nostra intenzione attraverso questo contributo offrire una precisa mappatura tecnica e giuridica della previdenza complementare in tutta l’Italia (compito già svolto egregiamente e costantemente da ADAPT). Ci prefiggiamo invece l’obbiettivo di provare a spiegare l’importanza che questo pilastro riveste nella costruzione di un rapporto di lavoro e di una carriera previdenziale adeguata alle necessità di ciascuno – in particolare alla luce delle contingenze dell’Italia che si affaccia al 2019 – e provare a spiegare perché sia ancora troppo poco diffuso. Tuttavia, prima di affrontare questi punti, è opportuno proporre una breve definizione di ciò di cui stiamo parlando, inquadrandolo da un punto di vista tecnico all’interno dei contratti di contrattazione nazionali e presentandone una descrizione basata sui numeri a disposizione.

Con previdenza complementare intendiamo una forma di integrazione alla previdenza obbligatoria (primo pilastro) la cui adesione è libera e volontaria. Se stipulata attraverso accordi collettivi o individuali viene definito rispettivamente secondo e terzo pilastro. Sono state molte le riforme apportate a questo strumento previdenziale, che è stato in vigore in forme e modalità diverse già da diversi decenni. Tuttavia, la riforma fondamentale è avvenuta nel Gennaio del 2007 con l’entrata in vigore del Decreto Legislativo n. 252 del 2005.

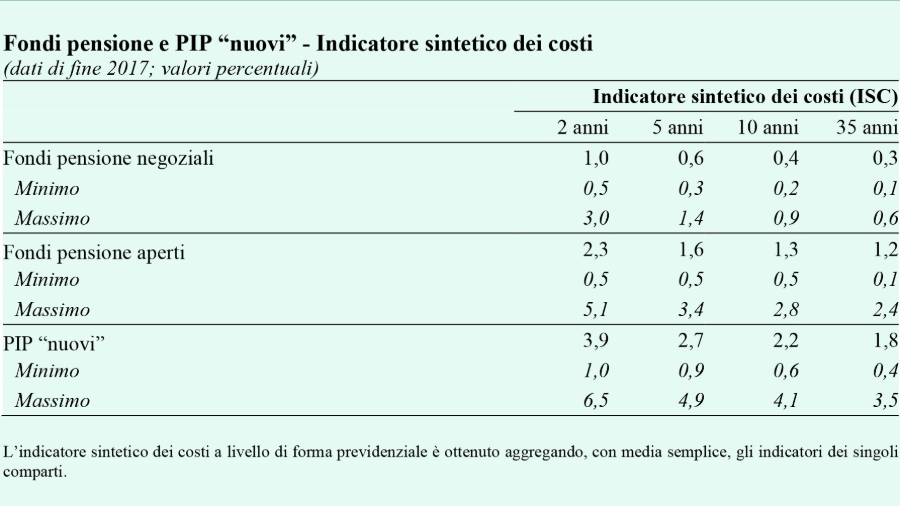

Questo decreto si prefiggeva di incentivare lo sviluppo e l’uso delle forme di previdenza integrativa e l’ampliamento delle forme istitutive e ha avuto come risultato principale l’affidamento dell’erogazione dei servizi in questione ad enti privati con modalità differenti. Le principali tipologie di fondo sono i fondi pensioni chiusi o negoziali, i fondi aperti e i PIP (Piani Pensionistici Individuali). I fondi chiusi negoziali sono fondi la cui adesione si basa su accordi collettivi stipulati tra l parti a livello nazionale e aziendale e hanno la caratteristica che la contribuzione deriva da tre fonti: contributi del lavoratore, del datore di lavoro (stabiliti dal contratto di riferimento) e il TFR. La gestione è poi affidata a intermediari professionali specializzati. I fondi aperti o non negoziali invece sono istituiti e gestiti direttamente da banche, assicurazioni, SIM e SGR e sono caratterizzati dall’adesione individuale dei lavoratori che versano contributi e TFR (l’adesione collettiva è comunque contemplata, ma molto meno comune). Infine vi sono i PIP, anch’essi istituiti da assicurazioni ma esclusivamente attraverso specifici strumenti finanziari (polizze vita, unit linked o miste). La caratteristica principale di quest’ultimi è che l’adesione può avvenire esclusivamente su base volontaria attraverso versamenti di contributi e del TFR. Le tre tipologie differiscono quindi significativamente in merito alle modalità di adesione, i soggetti aderenti, la tipologia di contribuzione, di gestione ma soprattutto in merito ai costi complessivi. Usando infatti l’ISC, cioè l’indicatore sintetico dei costi, si può notare come i PIP, per cui l’adesione è esclusivamente individuale, hanno costi nettamente superiori a quelli dei fondi negoziali e dei fondi aperti:

Figura 1

ISC minimi e massimi per le tre tipologie di fondi complementari

Fonte: relazione annuale COVIP, 2017.

Nel nostro contributo ci soffermeremo sullo scenario fiscale e dei rendimenti relativi prevalentemente ai fondi chiusi o negoziali e ai fondi aperti, perché maggiormente toccati dalla riforma del 2005 rispetto ai PIP.

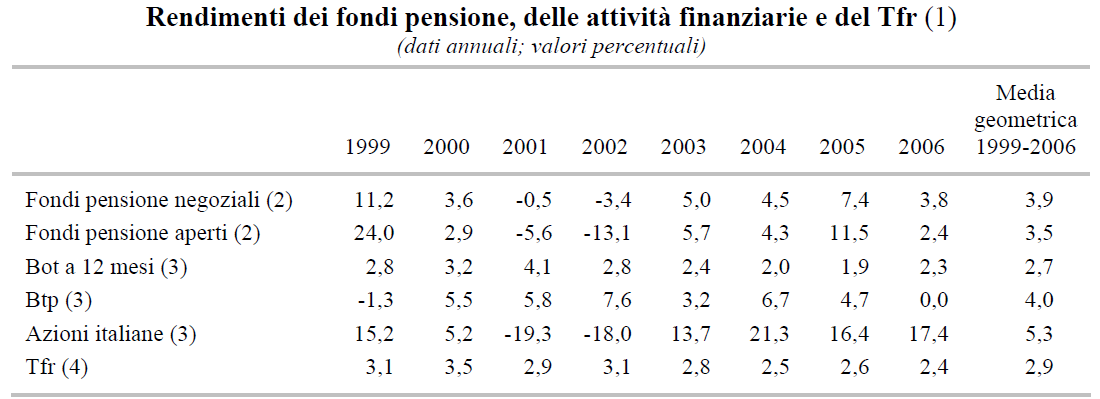

Il principale risultato di quest’ultima è stato in sintesi quello d’incentivare significativamente l’uso della contrattazione secondaria, in tutte le sue forme, all’interno dei contratti nazionali. Il numero di fondi pensione nati all’interno di accordi collettivi ha visto infatti un forte aumento post-riforma. A questo ha indubbiamente contribuito un quadro che è, sotto l’aspetto della tassazione e dei rendimenti realizzati, sicuramente in media superiore a quello di un qualsiasi altro investimento, che sia quello di natura previdenziale gestito dall’Inps o un altro investimento privato in asset finanziari. A supporto di ciò mostriamo alcune elaborazioni contenute in un’approfondita ricerca di Banca d’Italia svolta nel 2007, ma i cui risultati sono ancora di stringente attualità, di Cesari, Grande e Panetta.

Figura 2

Fonte: Cesari, Grande e Panetta, 2007.

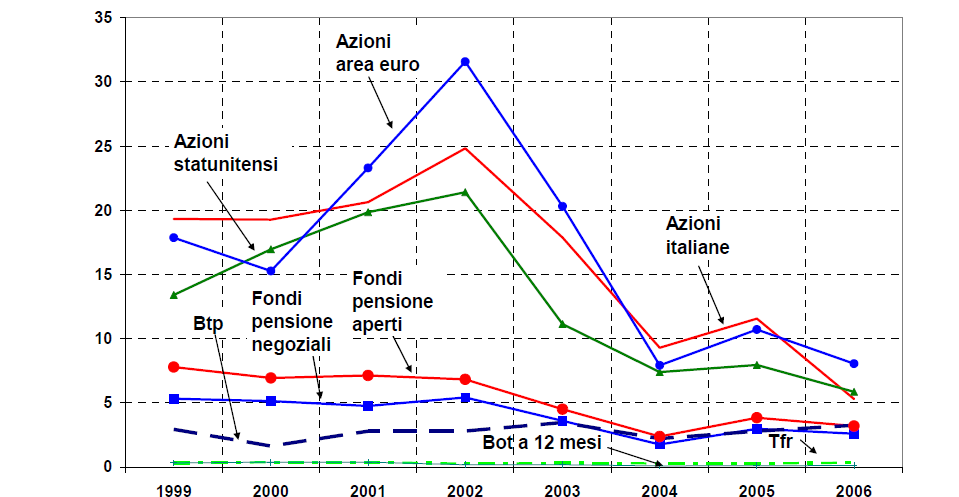

Figura 3

Variabilità dei rendimenti di diversi fondi pensione complementari rispetto ad altri investimenti pre-crisi del 2008

Fonte: Cesari, Grande e Panetta, 2007.

Se l’esercizio di Cesari, Grande e Panetta può sembrare un po’ datato, si guardi ai dati degli ultimi anni forniti da COVIP (figura 4), che attestano come, ad eccezione di 2008 e 2011, i fondi pensione mantengano i vantaggi qui sopra descritti.

Figura 4

Rendimenti netti post-crisi di diversi fondi di previdenza complementare

Fonte: COVIP.

Quello che emerge da queste due tabelle è palese e significativo: i fondi complementari rappresentano, sia dal punto di vista dei rendimenti, sia da quello della sicurezza (intesa come scostamento dei rendimenti da un valore medio, appunto la variabilità), un investimento certamente non inferiore ad altri.

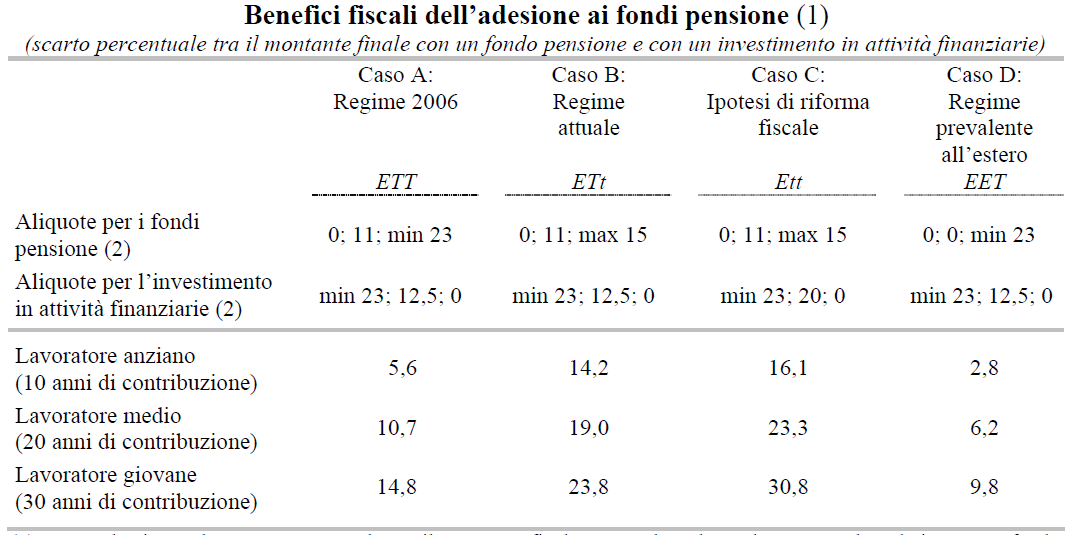

Ai vantaggi sul versante dei rendimenti, si aggiungono i vantaggi relativi all’aspetto fiscale. Senza entrare nel dettaglio, concentriamoci sulle caratteristiche fondamentali del regime in vigore. La fiscalità che si applica alla previdenza complementare è stata nel suo complesso modificata ad inizio 2007 con la riforma del 2005 (e successivamente precisata attraverso la circolare dell’INPS n. 98 del 2 Luglio 2007) ed è caratterizzata da esenzione in fase di contribuzione e tassazione agevolata sia in fase di accumulo che d’erogazione (da cui la denominazione “ETt”). In fase di contribuzione, Il vantaggio maggiore introdotto dalla riforma è stato il contributo di solidarietà pari al 10% da applicarsi ad ogni contribuzione o somma, TFR escluso, “destinata a realizzare le finalità di previdenza pensionistica complementare” versata dai datori di lavoro[1] (i PIP non sono dunque toccati). La riforma ha inoltre decretato la possibilità di conferire anche automaticamente sulla base dei contratti di riferimento il TFR ai fondi complementari (modalità parzialmente depotenziata dalla Legge di Bilancio 2017), somme che sono deducibili fiscalmente dal reddito dichiarato a fini IRPEF nel limite annuale di 5164,17 euro[2]. In merito invece ai contributi individuali da parte dei lavoratori ai fondi complementari, la tassazione è stabilita essere ordinaria sulla base del regime d’appartenenza[3]. In fase di accumulazione, la tassazione è più elevata rispetto all’aliquota standard che si applica a varie tipologie di strumenti finanziari: 20% (legge di Stabilità 2015) contro 12,5%. In seguito alle proteste sollevatesi per via dell’aumento dell’aliquota dell’imposta sostitutiva, passata dall’11,5% al 20%, è stato concesso dal Legislatore un credito di imposta del 9% del risultato netto, a patto che venga investito a medio o lungo termine un importo corrispettivo in attività finanziare individuate da apposito decreto del MEF. Per un approfondimento è possibile consultare la circolare n. 2/E della COVIP qui.

In fase di erogazione infine – ma solo al raggiungimento dell’età pensionabile – la riforma ha introdotto un’aliquota agevolata che varia tra il 15 e il 9% a secondo del numero di anni in cui si ha aderito ad un fondo[4]. Se si confronta questa aliquota con quella minima sui redditi o su quella applicata in fase d’erogazione al TFR accantonato in azienda – e che varia tra il 23% e il 43% – i vantaggi fiscali sono evidenti. I vantaggi complessivi per i lavoratori derivanti da questo nuovo sistema fiscale sono ben illustrati nel paper di Banca d’Italia attraverso una chiara ed interessante simulazione in cui i ricercatori ipotizzano infatti due scenari: il primo in cui tre lavoratori, a cui rimangono rispettivamente 10, 20 e 30 anni al raggiungimento dei requisiti per ottenere il pensionamento, versano 1000 euro all’anno in un fondo pensione complementare, e il secondo, in cui investono invece in un diverso portafoglio finanziario dal medesimo rendimento al lordo della tassazione. Come mostra la Figura che segue, anche sotto questo aspetto i fondi pensione rappresentano una scelta d’allocazione del risparmio (e/o del Tfr) competitiva.

Figura 5

Benefici fiscali derivanti dall’adesione ad un fondo pensione in tre diversi scenari d’anzianità contributiva

Fonte: Cesari, Grande e Panetta, 2007.

Alla luce della simulazione appena descritta appare evidente che, prendendo in considerazione lo scenario di agevolazione fiscale introdotto a inizio 2007 – quello denominato come ETt e descritto precedentemente – e considerando l’aliquota Irpef meno vantaggiosa (23%), il vantaggio fiscale per i lavoratori derivante dal versamento in un fondo pensione rispetto ad un portafoglio benchmark di attività finanziarie è significativo. In sintesi, l’adesione a forme di previdenza complementare garantisce contemporaneamente diversi vantaggi per gli aderenti: rendimenti non inferiori alla media, volatilità – dunque rischio – contenuta e vantaggi fiscali nettamente superiori a quelli derivanti da investimenti in altre tipologie di asset finanziari. Alla luce di questo scenario, obbiettivamente vantaggioso sia per i datori di lavoro (Introduzione del contributo di solidarietà del 10%) che per i lavoratori, ci aspetteremmo una pervasiva diffusione nel tessuto industriale italiano della previdenza complementare, ma così non è.

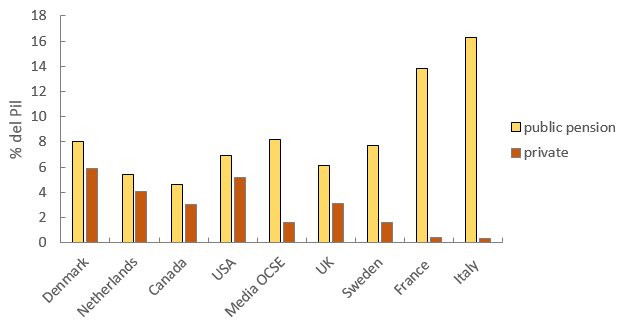

Come emerge dal rapporto Welfare Index PMI 2018 redatto da Generali, questa soluzione è ancora troppo poco diffusa nell’ecosistema imprenditoriale italiano, con l’eccezione di diversi territori e accordi collettivi dove invece la parti sociali ed istituzionali hanno cooperato efficacemente. Il rapporto pensioni private-Pil nel nostro paese nel 2013 era molto più basso rispetto alla media Ocse (Figura 6). Per quanto il numero degli iscritti ai fondi pensione, sul totale dei lavoratori, sia cresciuto sensibilmente dal 2012 al 2017[5] non crediamo che tale variazione abbia avvicinato il nostro paese a quelli più virtuosi nel campo della previdenza integrativa. Va infatti anche considerato che il contributo medio pro capite, di circa 1.800 euro l’anno, è al di sotto della quota necessaria a garantire un apprezzabile livello delle prestazioni pensionistiche future. A questo concorrono diversi fattori, di cui si potrebbe scrivere all’infinito, e che spaziano dal ritardo con cui questo strumento è stato importato in Italia, al ruolo non sempre lungimirante delle parti sociali, alle indubbie carenze delle istituzioni a livello nazionale e non solo etc. Esistono tuttavia alcune evidenze empiriche che, a nostro avviso, vale la pena presentare al fine di provare a contestualizzare, alla luce anche e soprattutto delle contingenze di un’Italia sul punto di riformare il sistema pensionistico primario, questa situazione e delineare conseguentemente alcuni spunti di policy.

La più importante di queste evidenze empiriche è quella evidenziata da diversi studi, in particolare Il “Pension market on focus N. 15” redatto dall’Ocse relativo al 2017, nel quale si mostra come vi sia una significativa correlazione negativa tra il volume del primo pilastro di previdenza e il volume del secondo e del terzo. Più semplicemente, dove le pensioni pubbliche sono in percentuale del Pil più elevate, la previdenza complementare è meno diffusa (ad analoghi risultati erano già giunti Boeri, Bovenberg, Coeuré e Roberts con un lavoro del 2004).

Figura 6

Pensioni private (secondo e terzo pilastro) e pubbliche (primo pilastro) in un panel di paesi OCSE misurate in percentuale del Pil rispettivamente nel 2013 e nel 2014

Fonte: Elaborazione degli autori su dati pubblici Ocse.

Sembra dunque evidente come in Italia la previdenza complementare sia schiacciata da quella pubblica. La lettura potrebbe però anche essere diversa: dove il sistema pubblico è pervasivo e garantisce le sufficienti tutele, la previdenza complementare non è necessaria e dunque si sviluppa poco. Sotto questo aspetto, l’Italia sarebbe un paese virtuoso. Tuttavia, se questa lettura può aver senso per il passato e per le generazioni più anziane – che hanno beneficiato e in buona parte continuano a beneficiare di pensioni generose – non può certo averlo per il presente e men che meno per il futuro.

Le recenti riforme approvate dal governo, Quota100 in particolare, vanno infatti nella direzione opposta a quella necessaria al fine di salvaguardare la stabilità del sistema pensionistico pubblico, che già non gode di buona salute e non ne godrà di migliore in futuro. L’idea dell’esecutivo sembra dunque che non ci sia bisogno di trovare delle soluzioni complementari alla previdenza pubblica, e che il primo pilastro debba e possa caricarsi sulle spalle il peso di tutto la previdenza. Questa idea, per quanto accattivante, è destinata però a infrangersi sugli scogli della realtà delle previsioni economiche ma, soprattutto, demografiche.

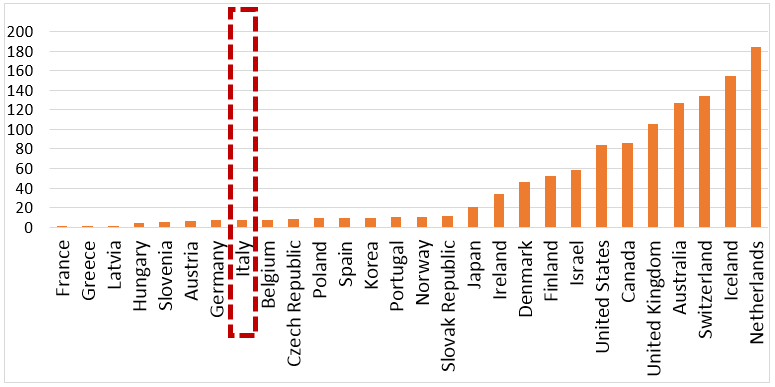

Alla luce dell’analisi appena condotta, appare chiaro che il welfare aziendale e, in particolar modo, la previdenza integrativa siano fondamentali sia per i lavoratori che per la società in generale. Per i primi il vantaggio più grande è chiaro: la possibilità di poter affrontare più serenamente il futuro pensionistico, grazie a investimenti a lungo termine relativamente sicuri e profittevoli, è un’idea che fa gola a molti, per di più se incentivata dallo scenario fiscale descritto in precedenza. D’altronde, in buona parte dei paesi Ocse affidare i propri risparmi ai fondi pensione è una pratica diffusa, con eccezioni nell’Europa continentale. È possibile osservare come, considerando il totale degli asset detenuti dai fondi pensione in percentuale al Pil[6], l’Italia si collochi nelle ultime posizioni.

Figura 7

Asset detenuti dai fondi pensione in percentuale del Pil nel 2017

Fonte: Elaborazione degli autori su dati pubblici Ocse.

Inoltre, è importante notare come il ritardo non riguardi solo l’Italia in particolare, ma tutta l’Europa continentale a causa dell’ampiezza dello stato sociale e della previdenza pubblica (Cesari, Grandi e Panetta, 2007). Le politiche italiane di imposizione fiscale favorevole sui proventi dei fondi pensione – inseriti nel contesto di politiche sul welfare aziendale – sono dirette ad affrontare questo problema e a spostare parte del carico pensionistico dal pubblico al privato.

In questo senso, è di fondamentale importanza il compito delle aziende nel proporre ai propri dipendenti l’adesione a piani di previdenza integrativa adeguati, in particolare alla luce dei vantaggi fiscali illustrati precedentemente. I piani di previdenza integrativa, infatti, non sono tra i più diffusi all’interno dei vari piani di welfare aziendale: poco più di un’azienda su quattro ha effettuato almeno un’iniziativa a riguardo. Di contro, è possibile notare – dal rapporto Welfare Index PMI 2018 redatto da Generali – come la previdenza integrativa venga identificata come la seconda area del welfare aziendale che le imprese vogliono potenziare. Anche i dipendenti domandano maggiore previdenza integrativa: secondo il I rapporto Censis-Eudaimon sul Welfare Aziendale le iniziative di previdenza complementare sono il secondo servizio più apprezzato tra quelli del welfare aziendale, specie tra i baby boomers. Per migliorare la quota di adesione ai piani di previdenza integrativa abbiamo identificato due tra le determinanti più importanti del successo di queste iniziative:

- La dimensione aziendale – le iniziative riguardanti la previdenza integrativa sono più concentrate tra le imprese più grandi. La differenza tra le grandi imprese (con più di 250 dipendenti) e le piccole (meno di 50 dipendenti) è impressionante: la differenza tra quelle che hanno attivato almeno un’iniziativa di previdenza complementare è del 34,3%, percentuale che si dimezza se si considera il confronto con le imprese di media dimensione. La crescita dimensionale delle Pmi permetterebbe di attingere a credito diverso da quello del Tfr dei propri dipendenti, con conseguente crescita delle quote di Tfr disponibili all’accantonamento. La crescita dimensionale dell’impresa permetterebbe inoltre una maggiore sindacalizzazione e – di conseguenza – una maggiore adesione ai piani di previdenza complementare: più grandi sono le imprese, infatti, maggiore è l’accuratezza dei piani di comunicazione. Si noti, però, come la crescita dimensionale dell’impresa – nonostante sia una soluzione first best – sia di difficile attuazione nel brevissimo periodo.

- L’attività di comunicazione e di informazione delle aziende e dei dipendenti circa i vantaggi della previdenza integrativa – il numero delle adesioni ai fondi pensione (e il contributo medio pro capite di 1800 €) non sono sufficienti a garantire sicurezza circa il livello delle prestazioni pensionistiche future. Ad oggi, è stato raggiunto poco più di un terzo dei lavoratori, una quota in crescita ma pur sempre bassa. Tra le altre, una delle cause scatenanti di ciò è il cosiddetto “buco nero informativo”: la quota di lavoratori che possiede una conoscenza precisa e strutturata dei contenuti del welfare aziendale è ridotta. Si tratta solo il 17,9% dei dipendenti[7]. Anche l’attività di informazione aziendale varia a seconda della dimensione dell’impresa: la differenza tra le grandi imprese e le piccole è di quasi 20 punti percentuali.

A fronte di queste problematiche una delle principali soluzioni potrebbe essere la collettivizzazione a livello territoriale nell’offerta dei piani di welfare aziendale e – in particolare – di previdenza integrativa. Sulla dimensione territoriale il welfare aziendale può generare effetti positivi amplificati: per esempio può tenere insieme la dimensione produttiva con quella sociale per sostenere e mettere a valore le risorse e le potenzialità del territorio di riferimento. Difatti, le Pmi più virtuose in termini di servizi offerti riconoscono molto di più della media l’importanza di associarsi tra loro per aumentare l’efficienza nell’offerta di attività di welfare aziendale. Parimenti, è aumentata rispetto allo scorso anno la propensione delle Pmi a creare alleanze con lo scopo di radicare sistemi di welfare aziendale nel territorio, specie tra le imprese più attive. Questo permetterebbe sicuramente una maggiore circolazione delle informazioni, fronteggiando il problema del buco nero informativo, abbattendo i costi di intermediazione nel caso delle pensioni integrative.

Tortuga

Tortuga è un think-tank di studenti, ricercatori e professionisti del mondo dell’economia e delle scienze sociali, nato nel 2015 (www.tortugaecon.eu). Attualmente conta 51 membri, sparsi tra Europa e il resto del mondo. Scriviamo articoli su temi economici e politici, e offriamo alle istituzioni, associazioni e aziende un supporto professionale alle attività di ricerca o policy-making.

[1] Citando la circolare n.98 INPS: “L’articolo 16 del D.Lgs. 5 dicembre 2005, n.252, recante disposizioni in materia di disciplina delle forme pensionistiche complementari, dispone che [..] sulle contribuzioni o somme a carico del datore di lavoro, diverse da quella costituita dalla quota di accantonamento al TFR, destinate a realizzare le finalità di previdenza pensionistica complementare di cui all’articolo 1, è applicato il contributo di solidarietà previsto nella misura del 10 per cento dall’articolo 9-bis del decreto-legge 29 marzo 1991, n. 103, convertito, con modificazioni, dalla legge 1° giugno 1991, n.166 [..]”.

[2] Da Cesari, Grande e Panetta, pag. 32: “[..] Per quanto attiene ai contributi, la soglia di esenzione è stata fissata solo in valore assoluto, nel limite di 5.164,57 euro [..]”.

[3] Dalla circolare n.98 INPS: “Fermo restando l’assoggettamento a contribuzione ordinaria nel regime obbligatorio di appartenenza di tutte le quote ed elementi retributivi di cui all’articolo 12 della legge 30 aprile 1969, n..153, e successive modificazioni, anche se destinate a previdenza complementare, a carico del lavoratore [..]”.

4 Cesari, Grande e Panetta, pag.32: “Il decreto 252/05 ha reso, a partire dal gennaio del 2007, più favorevole la tassazione della previdenza complementare [..] l’aliquota fiscale è stata però ridotta al 15% [..] con la possibilità di una ulteriore riduzione di 0,30% per ogni anno tra il 15esimo e il 35esimo di partecipazione alla previdenza complementare (fino quindi a un minimo del 9%)”.

[5] dal 26,2% al 36,5%, fonte: Covip.

[6] Gli asset dei fondi pensioni sono definiti come tutti gli asset comprati grazie alle contribuzioni a fondi di previdenza complementare che hanno come unico obbiettivo l’erogazione di una prestazione pensionistica a chi vi contribuisce. I dati sono espressi in percentuale del Pil.

[7] Tutti i dati presentati in questo paragrafo sono tratti dal 1° rapporto Censis-Eudaimon sul Welfare Aziendale.