«Un anno ancora in rosso, con entrate inferiori alle uscite, nonostante il calo delle prestazioni erogate». È questa la sintesi contenuta nella relazione al bilancio di previsione dell’Inps per il 2016, approvato dal Consiglio di Indirizzo e Vigilanza dell’Istituto, l’organo in cui sono rappresentate le parti sociali. I risultati del Bilancio approvato si riassumono (gli importi sono arrotondati) in: 3,2 miliardi di disavanzo finanziario di competenza (-2,8 miliardi rispetto alle previsioni aggiornate 2015); 218 miliardi di entrate contributive, (+4,6 miliardi rispetto alle previsioni aggiornate 2015); 309 miliardi di prestazioni istituzionali, (-724 milioni rispetto al 2015). I saldi previsti sono stati determinati – come prescrivono le regole per la redazione del bilancio – sulla base del quadro macro-economico contenuto nella Nota di aggiornamento al Documento di Economia e Finanza (Def) 2015 e della legislazione vigente alla data del 20 settembre 2015 e non tengono, quindi, conto degli effetti della legge di stabilità per il 2016. Ciò significa che, in sede di prima nota di aggiornamento i dati potrebbero anche essere migliori, se il quadro macro-economico dovesse consentirlo. Saranno comunque i dati del rendiconto a consuntivo per definizione reali (quello relativo all’esercizio del 2015 arriverà prima dell’estate prossima) a fornire gli indicatori dello stato di salute del kombinat Inps (certamente il più grande ente previdenziale d’Europa e tra i maggiori al mondo).

In particolare la spesa per prestazioni pensionistiche è indicata pari a 272 miliardi (-6,8 miliardi rispetto al 2015); 11,2 miliardi di disavanzo economico di esercizio (+2 miliardi rispetto al disavanzo di 9 miliardi del 2015); 1,8 miliardi di avanzo patrimoniale al 31 dicembre 2016. Il dato cruciale degli 11,2 miliardi di disavanzo di esercizio ha sollevato delle preoccupazioni che sono rimbalzate sui talk show “di arrembaggio”, i medesimi che sono sempre pronti ad ospitare (e ad incoraggiare) coloro che, per una ragione o per un’altra, rivendicano interventi di revisione della riforma Fornero del 2011 anche se comportano minori risparmi e maggiori oneri, difficilmente reperibili. Ma quali sono i “segreti” del bilancio dell’Inps? Per quali motivi il saldo è tornato in rosso e la situazione patrimoniale è ormai prossima a “vedere l’erba dalle parte delle radici” del passivo? Non è la prima volta che l’Istituto deve misurarsi con andamenti negativi.

Tanto che il legislatore, dopo una intera legislatura trascorsa invano a rincorrere riforme tentate ma abortite non esitò, alla fine degli anni ’80, ad attuare un’operazione di risanamento ope legis che ha prodotto i suoi effetti per decenni, ma che da tempo sta esaurendo la sua “spinta propulsiva”.

Così, quando i primi scricchiolii annunciavano vistose crepe nel sistema, anziché avviare una revisione di regole divenute insostenibili, si preferì “mettere in sicurezza” il bilancio dell’Inps, attraverso un provvedimento (la legge n.88 del 1989) che consentì una vera e propria ricomposizione funzionale delle attività con riferimento alla loro natura previdenziale o non previdenziale. Poi cominciò, anni dopo, la stagione delle riforme che forse non si concluderà mai. Ma la manipolazione del bilancio ha continuato a produrre i suoi effetti. Per mostrare l’influenza dei nuovi criteri di formulazione del documento contabile, lo stesso Inps formulò una simulazione assai interessante dimostrando che in un eventuale rendiconto per il 1989, redatto secondo i previgenti criteri, la previdenza – intesa come la somma di tutte le gestioni previdenziali – anziché avere un saldo attivo di 155 miliardi di lire (come risultava in conseguenza della riforma della struttura del bilancio) – avrebbe avuto un passivo di oltre 11 mila miliardi di lire. A sua volta, l’intervento a carico dello Stato, anziché avere un passivo di 10mila miliardi, avrebbe avuto un attivo di 1.200 miliardi di lire.

In particolare – oltre alla Gestione delle prestazioni temporanee (GTP), che eroga le prestazioni contro la disoccupazione involontaria, la Cig ordinaria, gli assegni al nucleo familiare, nell’ambito del Comparto dei lavoratori dipendenti ed affiancata quindi al Fondo pensioni dei lavoratori dipendenti (FPLD), l’architrave del sistema pubblico – venne istituita (art. 37) la Gestione degli interventi assistenziali e di sostegno al reddito (Gias) che divenne il collettore degli apporti dal bilancio dello Stato a quello dell’Inps. Così, una serie di prestazioni (pensioni sociali, agevolazioni contributive, prepensionamenti, quota parte per ciascuna mensilità di pensione a copertura dell’integrazione al minimo, ecc.) furono poste a carico dello Stato, il quale si accollò anche l’onere di ripianare il debito accumulato fino ad allora dall’Istituto (17.650 miliardi di lire nel 1986 a copertura del disavanzo patrimoniale al 31 dicembre della Cig e a copertura parziale dei disavanzi patrimoniali al 31 dicembre 1986 del Fpld e della Gestione speciale Cdcm per 20mila miliardi di lire nel 1987 e 40 mila nel 1998).

Va riconosciuto, pertanto, che gli effetti della legge n. 88/1989 furono importanti nel determinare – sia pure ope legis – un processo di risanamento del bilancio Inps, sia attraverso l’istituzione del Comparto dei lavoratori dipendenti che, accorpando Fpld e Gpt, finiva per compensare le passività del primo con il saldo attivo della seconda e per realizzare un risultato complessivo positivo; sia grazie alla Gias che aveva il compito di raccogliere le prestazioni più critiche, poste a carico della fiscalità generale. Sulla via della separazione tra previdenza ed assistenza vanno segnalati due interventi molto importanti: il primo contenuto nella legge n. 449/1997 (la Finanziaria per il 1998); il secondo nella legge n. 448/1998 (la Finanziaria per il 1999). Nel primo caso, a seguito di un negoziato del Governo Prodi con le organizzazioni sindacali, furono rivisti i confini tra due settori, spostando nel campo dell’assistenza (e quindi del finanziamento di natura fiscale a carico dello Stato) – oltre ad ulteriori trasferimenti (per 1.773 miliardi di lire) e all’adeguamento degli oneri di cui all’articolo 37 legge n. 88/89 (per 664 miliardi) – la copertura degli oneri delle pensioni d’invalidità ante 1984 (per 6mila miliardi), di quelli delle pensioni Cdcm ante 1989 (per 3.782 miliardi di lire). Venne altresì stabilito che lo Stato avrebbe garantito la copertura piena alla Gias, la quale da allora in poi sarebbe stata, per definizione, in pareggio. La legge n.448 dell’anno successivo fece il resto, nel senso che stabilì il superamento della pratica delle anticipazioni di tesoreria, usate al posto dei trasferimenti dovuti e sancì la cancellazione (articolo 35) del debito pregresso accumulato a titolo, appunto, di anticipazioni, dall’Inps.

Si trattò di un’operazione da 160 mila miliardi di lire. Il bilancio dell’Inps ricevette un notevole beneficio, in termini di risultato d’esercizio, per effetto dell’integrale finanziamento della Gias; quanto alla situazione patrimoniale passò da un dato negativo di 99 mila miliardi di lire nel 1997 ad uno positivo di 24 mila miliardi al 31.12.1998 per effetto dell’articolo 35 della legge n. 448/1998 che stabilì – lo ricordiamo – che le anticipazioni di tesoreria concesse dallo Stato all’Inps fino al 31.12.1997 dovessero essere trasformate in trasferimenti definitivi. In seguito confluirono nella Gias altre prestazioni (esempio: ripiano del Fondo FS) man mano che i relativi compiti erano trasferiti all’Inps. Inoltre, in base alla legge n.88/89 il bilancio dell’Inps divenne “unitario” nel senso che con gli avanzi di gestioni attive si sarebbero potuti coprire disavanzi di altre in rosso.

Poi, nel contesto della riforma Dini del 1995, l’aliquota contributiva pensionistica per i lavoratori dipendenti fu portata al 32,7%, in seguito divenuto il 33% (quella dei lavoratori autonomi al 15% gradualmente elevata fino al 20%) “tosando” le altre aliquote relative ad altre prestazioni previdenziali (assegni al nucleo familiare soprattutto). Fu istituita, inoltre, dal 1996 la Gestione separata a cui venivano iscritti obbligatoriamente settori emergenti nel mercato del lavoro – i c.d. parasubordinati – fino a quel momento privi di tutela assicurativa. Ciò nella consapevolezza che per molti anni questa gestione avrebbe incassato contributi senza erogare pensioni (nel 2014 a fronte di 7,5 miliardi di entrate contributive le spese per prestazioni sono state di 625 milioni, in larga prevalenza destinate a persone già pensionate in altri regimi che avevano continuato a lavorare con un rapporto di collaborazione).

Cominciò così la storia delle due galline dalle uova d’oro. Il Bilancio poteva contare su importanti saldi attivi per diversi miliardi di lire prima, di euro poi, della GTP (che incassava pur con aliquote tagliate più contributi di quelli che servivano per le prestazioni) e della Gestione separata dei parasubordinati (la cui aliquota contributiva venne man mano aumentata fino a passate dal 10% all’attuale 27%).

Nel frattempo emergevano man mano anche i punti critici: Il FPLD diventò, strada facendo, una sorta di cronicario per i c.d. Fondi speciali in difficoltà (trasporto locale, telefonici ed elettrici) che vennero incorporati portandosi in dote pesanti passivi di esercizio e patrimoniali (ovvero riferiti al debito accumulato). In seguito furono incorporati nell’Inps altri due fondi sofferenti: l’Inpdai, la storica gestione dirigenti dell’industria e il Fondo FS. Questi ultimi, come gli ex fondi speciali, essendo riferiti ad aree di dimensioni limitate, avevano sofferto più di altri le trasformazioni derivanti dalle riduzioni di organico e dall’aumento del numero delle pensioni.

A prova di tutto ciò è sufficiente considerare che, sulla base dei dati di consuntivo (quindi reali) del 2014, il FPLD in senso stretto (al netto degli ex fondi speciali e dell’ex Inpdai) aveva un risultato di esercizio positivo per quasi 500 milioni (erano 4,4 miliardi nel 2013), che, al lordo degli “ospiti” (che rappresentano solo il 2% dei lavoratori iscritti), si trasforma in un disavanzo di 3,6 miliardi.

Altra area di sofferenza le gestioni dei lavoratori autonomi (CDCM, artigiani e commercianti), di cui soltanto i commercianti presentano ancora un modesto saldo attivo.

La crisi economica ha inciso sulle poste di bilancio, in particolare assottigliando il saldo attivo della GPT (per l’uso degli ammortizzatori sociali). Nel 2008 il saldo attivo era pari a 5,4 miliardi, nel 2014 a 1,6 miliardi (ma nel 2009 si era persino verificato un passivo di 500 milioni).

Con l’incorporazione dell’Inpdap, l’Inps si è accollato un’ ulteriore situazione deficitaria delle gestioni del pubblico impiego. Nel 2014 il disavanzo dei fondi dei dipendenti pubblici, al netto degli 11 miliardi circa di contributo extra aggiuntivo da parte dello Stato, ammonta a poco meno di 27 miliardi. Anche in questo caso pesano aspetti legati al blocco del turn over, del mancato rinnovo dei contratti, all’outsourcing dei servizi pubblici e alla privatizzazione degli enti.

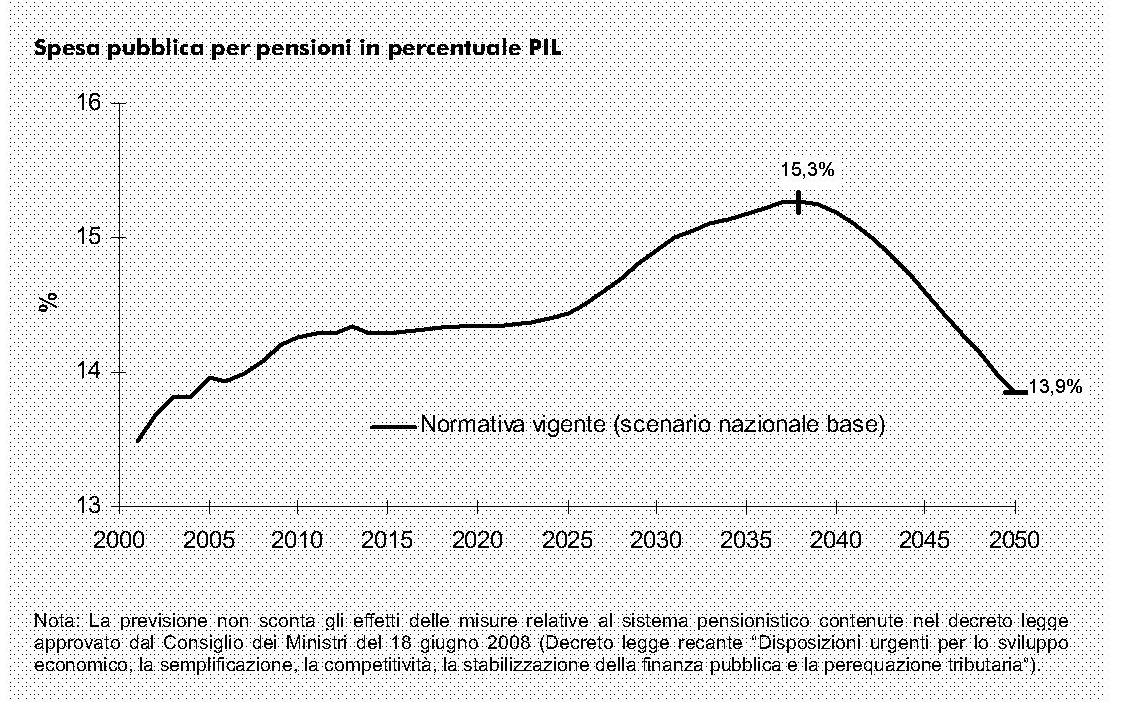

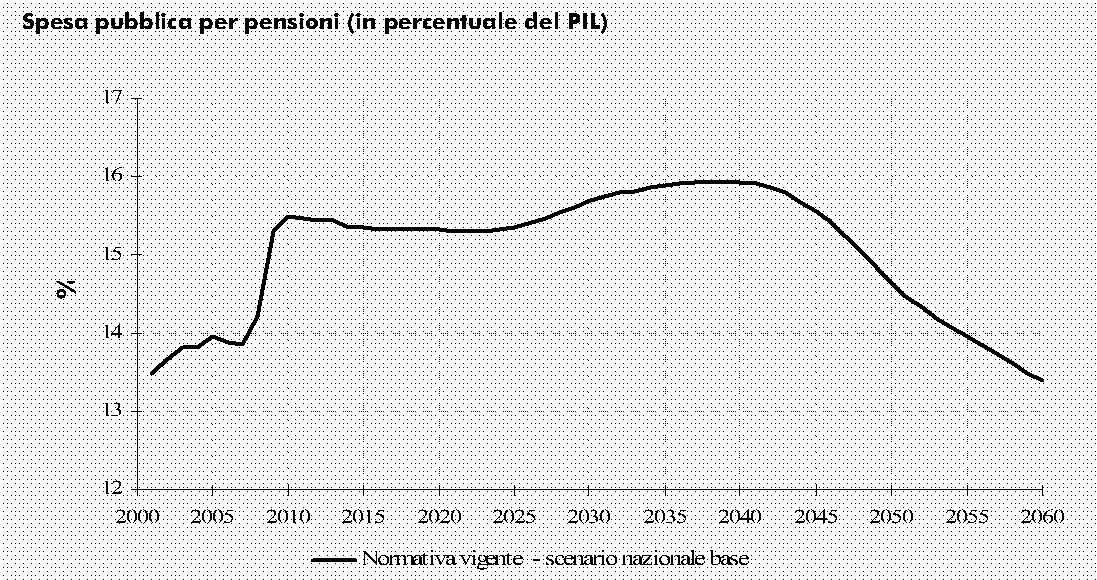

La crisi economica ha riaperto la questione della previdenza relativamente a diversi aspetti. Innanzi tutto, quello – sempre immanente nella realtà italiana ed europea – della sostenibilità dei sistemi pensionistici nell’ambito complessivo dei conti pubblici. Si tratta di un indice che è, banalmente, contraddistinto da un rapporto: al numeratore sta la spesa pensionistica, al denominatore il Pil. La spesa è in crescita – fisiologica per definizione – in conseguenza della relazione intercorrente tra retribuzioni e prestazioni e degli effetti dei meccanismi di rivalutazione automatica (benché questi ultimi abbiano subìto, sovente, interventi finalizzati a “fare cassa”, nel contesto delle misure di risanamento dei bilanci pubblici). Negli ultimi anni, invece, si è assistito ad un vero e proprio crollo del Pil (al denominatore): ciò ha determinato un forte incremento dell’incidenza della spesa pensionistica, riproponendo così il problema della sua sostenibilità. Basti pensare che, già nel 2010, l’andamento della spesa si è avvicinato al picco che, nelle previsioni degli ultimi anni del precedente decennio, era atteso alla volta del 2030-2035, mentre il rientro in una dinamica sostenibile si era spostato dal 2040 al 2060. È significativo, in proposito, mettere a confronto i grafici riguardanti l’andamento della spesa pensionistica sulla base del quadro macroeconomico del 2008 e del 2009 per cogliere con un sol colpo d’occhio il mutamento dello scenario.

Scenario macroeconomico del 2008 (fonte: RGS)

Scenario macroeconomico 2009 (fonte: RGS)

Ma questa situazione viene bene spiegata in una relazione dell’ex Commissario straordinario dell’Inps, Vittorio Conti, di cui riportiamo il passaggio essenziale: «Partendo dal 14% circa prima della crisi, il dato attuale è al 16,3% del Pil, sarebbe arrivato oltre il 18% senza le recenti riforme, grazie alle quali si arriverà al 13,9% nel 2060. Tra il 2010 ed il 2060 nell’area euro il rapporto peggiora di 2 punti percentuali (di 1,5 per la UE27), mentre per l’Italia migliora di 0,9». In sostanza, soprattutto per effetto della crisi economica, la spesa pensionistica negli ultimi anni è cresciuta di 2,3 punti di Pil e, senza le riforme oggi il Paese sarebbe lì a confrontarsi con un dato insostenibile come un’incidenza del 18% del Pil (un dato che avrebbe cancellato in un solo colpo gli effetti di un ventennio di riforme). È significativo osservare la variazione delle entrate contributive e della spesa per pensioni e integrazioni assistenziali del totale delle gestioni pensionistiche nel 2001 e nel 2014:

- 2001: contributi, 129 miliardi; prestazioni, 138 miliardi; saldo: – 8 miliardi (cifre arrotondate);

- 2014: contributi, 190 miliardi; prestazioni, 216 miliardi; saldo: – 26 miliardi (cifre arrotondate);

- Quota GIAS nel 2014: 110 miliardi di cui 67 miliardi di oneri pensionistici.

Ci sono poi da considerare i trend demografici e i problemi da essi posti all’equilibrio del sistema previdenziale, riassunti in modo sinteticamente efficace nella tabella seguente e nel Rapporto 2016 del Centro studi Itinerari previdenziali. L’invecchiamento della popolazione – è scritto nel documento – è il risultato degli straordinari progressi nella longevità e dell’intenso calo delle nascite. In circa un secolo la speranza di vita alla nascita è quasi raddoppiata: da poco meno di 42 anni agli inizi del novecento, nel 2014 ha superato gli 80 anni.

I miglioramenti nella sopravvivenza si sono realizzati grazie alla progressiva diminuzione della mortalità a ogni età. Il calo della mortalità infantile si è consolidato all’inizio del novecento, mentre una importante riduzione della mortalità in età adulta si poteva osservare già nella seconda metà del secolo. Questa evoluzione ha spostato velocemente e intensamente il centro della distribuzione delle morti su età progressivamente più anziane. Si tratta di una vera e propria rivoluzione tuttora in atto: nel 2013 raggiungono i 60 anni 92 maschi su 100 e 96 femmine su 100; anche a 80 anni le proporzioni di sopravviventi raggiungono valori che in passato erano inimmaginabili, e cioè più di 60 maschi e di 75 femmine per ogni 100 individui dello stesso sesso. Per di più, gli individui che superano gli 80 anni possono aspettarsi di sopravvivere, in media, ancora altri 9 anni se maschi e più di 10 se femmine. Questi progressi, già “incredibili” all’inizio di questo secolo, sembrano destinati a continuare anche in futuro. Infatti, le previsioni sulla popolazione elaborate dalle Nazioni Unite, così come quelle dell’Istituto nazionale di statistica in Italia, proiettano la speranza di vita alla nascita ancora in crescita, tanto che fra 40 anni i nati maschi si valuta che avrebbero un’aspettativa di vita di oltre 86 anni e le femmine di 91. All’età di 80 anni, i maschi avrebbero in media ancora circa 12 anni da vivere e le femmine oltre 14.

Il quadro demografico italiano: speranza di vita alla nascita, a 60 e a 80 anni per sesso – Italia 1950-2055

| Maschi | Femmine | |||||

| Alla nascita | A 60 anni | A 80 anni | Alla nascita | A 60 anni | A 80 anni | |

| 1950 – 1955 | 64.4 | 16.4 | 5.2 | 68.1 | 17.9 | 5.7 |

| 1970 – 1975 | 69.1 | 16.7 | 5.8 | 75.1 | 20.3 | 6.7 |

| 1990 – 1995 | 74.0 | 18.9 | 6.8 | 80.6 | 23.5 | 8.4 |

| 2010 – 2015 | 80.3 | 23.0 | 8.8 | 85.2 | 27.0 | 10.7 |

| 2030 – 2035 | 83.7 | 25.7 | 10.2 | 88.3 | 29.6 | 12.5 |

| 2050 – 2055 | 86.4 | 27.9 | 11.5 | 91.0 | 32.0 | 14.2 |

Fonte: elaborazioni su dati UN Population Division – World Population Prospects, the 2015 revision

La conclusione è che ci si aspetta che al 2050 la popolazione italiana (immigrazione inclusa) con 80 anni e più ammonti a 8,8 milioni, mentre l’intera popolazione con meno di 15 anni ammonti a 7,4 milioni. Nonostante le persone continuino a vivere più a lungo e in buona salute, a partire dagli anni ‘70 il pensionamento anticipato è divenuto una pratica molto diffusa in Italia come in molti paesi Europei. Di conseguenza negli ultimi 40 anni l’età effettiva al pensionamento si è addirittura ridotta. Gli effetti delle riforme più recenti (segnatamente quella del 2011), che mirano a invertire tale tendenza e ad aumentare l’età al pensionamento, saranno pienamente visibili solo nei prossimi anni. Il risultato – conclude il Rapporto citato – è che le persone vivono un maggior numero di anni da pensionati, e questo aumento è più che proporzionale all’aumento della speranza di vita.

Membro del Comitato scientifico di ADAPT

Docente di Diritto del lavoro UniECampus